2024年5月31日

定額減税の事務が始まります

カテゴリ:税務トピックス

概要: 納税者(合計所得金額1,805万円以下)とその同一生計配偶者及び扶養親族

(いずれも合計所得金額48万円以下)1人につき、3万円を控除する。

従業員に係る定額減税は、「月次減税事務」と「年調減税事務」により実施する。

(1)月次減税事務…令和6年6月以後の各月の給与等に係る控除前税額から控除する事務

対象者:令和6年6月1日現在、勤務中で、現前徴収税額表の甲欄が適用される

(扶養控除等申告書を提出している)居住者の人

対象とならない者

・令和6年6月1日現在、勤務中で、現前徴収税額表の乙欄又は丙欄が適用される

(扶養控除等申告書を提出していない)居住者の人

・令和6年6月2日以後に雇用された人

(2)年調減税事務…年末調整の際に年間の所得税から控除・精算する事務

対象者:令和6年6月1日以後の年末調整時に扶養控除等申告書を提出している人

(下記対象とならない者を除く)

対象とならない者

・令和6年中の主たる給与の収入金額が2,000万円超の人

・令和6年分の年末調整時に扶養控除等申告書を提出していない人(乙・丙欄適用者)

・合計所得金額が1,805万円超の人

㊟ ・対象となる従業員は、定額減税の適用の可否を選択することはできない

・年の途中で扶養親族が出生した場合は、年調減税事務で精算する

・給与収入が2,000万円を超えるなど、合計所得金額が1,805万円を超えることが明らかであっても、

月次減税は対象としなければならない

・給与明細書に定額減税額を記載する

記載するスペースがない場合は、別紙に記載して交付する

(いずれも合計所得金額48万円以下)1人につき、3万円を控除する。

従業員に係る定額減税は、「月次減税事務」と「年調減税事務」により実施する。

(1)月次減税事務…令和6年6月以後の各月の給与等に係る控除前税額から控除する事務

対象者:令和6年6月1日現在、勤務中で、現前徴収税額表の甲欄が適用される

(扶養控除等申告書を提出している)居住者の人

対象とならない者

・令和6年6月1日現在、勤務中で、現前徴収税額表の乙欄又は丙欄が適用される

(扶養控除等申告書を提出していない)居住者の人

・令和6年6月2日以後に雇用された人

(2)年調減税事務…年末調整の際に年間の所得税から控除・精算する事務

対象者:令和6年6月1日以後の年末調整時に扶養控除等申告書を提出している人

(下記対象とならない者を除く)

対象とならない者

・令和6年中の主たる給与の収入金額が2,000万円超の人

・令和6年分の年末調整時に扶養控除等申告書を提出していない人(乙・丙欄適用者)

・合計所得金額が1,805万円超の人

㊟ ・対象となる従業員は、定額減税の適用の可否を選択することはできない

・年の途中で扶養親族が出生した場合は、年調減税事務で精算する

・給与収入が2,000万円を超えるなど、合計所得金額が1,805万円を超えることが明らかであっても、

月次減税は対象としなければならない

・給与明細書に定額減税額を記載する

記載するスペースがない場合は、別紙に記載して交付する

2022年9月12日

ふるさと納税の返礼品と所得税

カテゴリ:税務トピックス

各自治体に寄付をして特産品などの返礼品を受け取るふるさと納税、すっかりお馴染みとなりました。

しかし、この返礼品に対して所得税が課税される場合があることをご存知でしょうか?

所得税法上、各種所得の金額の計算上収入とすべき金額には、金銭以外の物又は権利その他経済的利益も含まれます。

そして、ふるさと納税の謝礼として受け取る返礼品に係る経済的利益は、法人(地方公共団体)から贈与により取得するものと

考えられ、「一時所得」に該当します。

一時所得は次のように計算します。

一時所得の金額=その年中の一時所得に係る総収入金額-その収入を得るために支出した金額の合計額

-特別控除額(最大50万円)

このように、特別控除額があるので、その年中に他の一時所得が無い場合、返礼品に係る経済的利益だけで一時所得が発生することは

ほとんどないと思われますが、他の一時所得(保険の満期金や解約返戻金など)があって一時所得が発生する場合には、

ふるさと納税の返礼品が申告漏れにならないよう注意する必要があります。

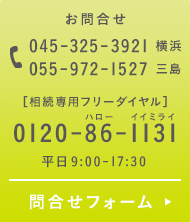

***お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所***

しかし、この返礼品に対して所得税が課税される場合があることをご存知でしょうか?

所得税法上、各種所得の金額の計算上収入とすべき金額には、金銭以外の物又は権利その他経済的利益も含まれます。

そして、ふるさと納税の謝礼として受け取る返礼品に係る経済的利益は、法人(地方公共団体)から贈与により取得するものと

考えられ、「一時所得」に該当します。

一時所得は次のように計算します。

一時所得の金額=その年中の一時所得に係る総収入金額-その収入を得るために支出した金額の合計額

-特別控除額(最大50万円)

このように、特別控除額があるので、その年中に他の一時所得が無い場合、返礼品に係る経済的利益だけで一時所得が発生することは

ほとんどないと思われますが、他の一時所得(保険の満期金や解約返戻金など)があって一時所得が発生する場合には、

ふるさと納税の返礼品が申告漏れにならないよう注意する必要があります。

***お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所***

税理士法人みらいパートナーズへ

2019年9月24日

消費税率10%への引き上げと軽減税率④

カテゴリ:税務トピックス

<適格請求書発行事業者登録制度>

☆適格請求書発行事業者の登録 … 2021年10月1日から申請可

適格請求書保存方式が導入される2023年10月1日に登録を

受けようとする事業者は、2023年3月31日までに提出する

必要があります。

(免税事業者は、課税事業者を選択したうえで登録申請を行う)

☆適格請求書(インボイス)の記載事項

①適格請求書発行事業者の氏名又は名称

②登録番号

③取引年月日

④取引内容

(その課税資産の譲渡等が軽減対象資産の譲渡等である場合には、その旨)

⑤課税資産の譲渡等に係る税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

⑥税率区分ごとの消費税額等

⑦書類の交付を受ける事業者の氏名又は名称

☛免税事業者は発行することができません

☛2023年のインボイス制度導入後は、インボイスが無いと消費税の計算において、税額控除が段階的にできなくなります。

つまり、売り上げの相手方は、インボイスが無いと税額控除ができないため、取引に支障をきたす恐れがあります。

したがって、免税事業者は、インボイスを発行するために、課税事業者の選択をして

適格請求書発行事業者の登録をすることを検討する必要があります。

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ

☆適格請求書発行事業者の登録 … 2021年10月1日から申請可

適格請求書保存方式が導入される2023年10月1日に登録を

受けようとする事業者は、2023年3月31日までに提出する

必要があります。

(免税事業者は、課税事業者を選択したうえで登録申請を行う)

☆適格請求書(インボイス)の記載事項

①適格請求書発行事業者の氏名又は名称

②登録番号

③取引年月日

④取引内容

(その課税資産の譲渡等が軽減対象資産の譲渡等である場合には、その旨)

⑤課税資産の譲渡等に係る税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

⑥税率区分ごとの消費税額等

⑦書類の交付を受ける事業者の氏名又は名称

☛免税事業者は発行することができません

☛2023年のインボイス制度導入後は、インボイスが無いと消費税の計算において、税額控除が段階的にできなくなります。

つまり、売り上げの相手方は、インボイスが無いと税額控除ができないため、取引に支障をきたす恐れがあります。

したがって、免税事業者は、インボイスを発行するために、課税事業者の選択をして

適格請求書発行事業者の登録をすることを検討する必要があります。

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ

2019年9月10日

消費税率10%への引き上げと軽減税率③

カテゴリ:税務トピックス

<税率アップとインボイス制度の導入スケジュール>

☆インボイス制度に向けて、早めの準備をお勧めします。

現 行 税率8%

↓ ①請求書等保存方式

↓ …請求書等の記載事項

↓ ・請求書等の発行者の名称

↓ ・取引年月日

↓ ・取引内容

↓ ・取引金額(対価の額)

↓ ・請求書等受領者の名称

↓

2019年10月 標準税率10%(軽減税率8%)

↓ ②区分記載請求書等保存方式

↓ …請求書等の記載事項

↓ 上記の①の事項に加えて

↓ ・軽減税率対象課税資産の譲渡等である旨

↓ ・税率の異なるごとに計算した対価の額

↓

2023年10月 ③適格請求書等保存方式(インボイス方式)

…請求書等の記載事項

上記の②の事項に加えて

・登録番号

・税率区分ごとの消費税額等

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ

☆インボイス制度に向けて、早めの準備をお勧めします。

現 行 税率8%

↓ ①請求書等保存方式

↓ …請求書等の記載事項

↓ ・請求書等の発行者の名称

↓ ・取引年月日

↓ ・取引内容

↓ ・取引金額(対価の額)

↓ ・請求書等受領者の名称

↓

2019年10月 標準税率10%(軽減税率8%)

↓ ②区分記載請求書等保存方式

↓ …請求書等の記載事項

↓ 上記の①の事項に加えて

↓ ・軽減税率対象課税資産の譲渡等である旨

↓ ・税率の異なるごとに計算した対価の額

↓

2023年10月 ③適格請求書等保存方式(インボイス方式)

…請求書等の記載事項

上記の②の事項に加えて

・登録番号

・税率区分ごとの消費税額等

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ

2019年9月3日

消費税率10%への引き上げと軽減税率②

カテゴリ:税務トピックス

<消費税率等に関する経過措置>

☆消費税率引き上げ後でも、旧税率が適用される「経過措置」という制度があります。

指定日 :2019年4月1日 → → → 施行日 :2019年10月1日

(施行日の半年前)

主な経過措置

①旅客運賃等 施行日前に旅客運賃等を支払っていれば、施行日後に乗車等をしても旧税率が適用になります

②工事の請負等 指定日の前日までに契約を締結した場合、施行日以後に目的物を引き渡しても旧税率が適用にな ります

③通信販売 (1)指定日の前日までに販売条件を提示し、または、提示する準備を完了し、

(2)施行日の前日までに申し込みを受け、

(3)提示した条件に従って施行日以後に商品を販売した場合、

旧税率が適用になります

④資産の貸付 (1)指定日の前日までに契約を締結し、

(2)施行日前から施行日以後引き続き資産の貸し付けを行っており、

(3)契約内容が一定の要件を満たす場合には、施行日以後も旧税率が適用されます

…貸付の期間と金額の定めがあり、対価の額の変更を求めることができる旨の

定めがなく、申し入れができる旨の定めがないこと等

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ

☆消費税率引き上げ後でも、旧税率が適用される「経過措置」という制度があります。

指定日 :2019年4月1日 → → → 施行日 :2019年10月1日

(施行日の半年前)

主な経過措置

①旅客運賃等 施行日前に旅客運賃等を支払っていれば、施行日後に乗車等をしても旧税率が適用になります

②工事の請負等 指定日の前日までに契約を締結した場合、施行日以後に目的物を引き渡しても旧税率が適用にな ります

③通信販売 (1)指定日の前日までに販売条件を提示し、または、提示する準備を完了し、

(2)施行日の前日までに申し込みを受け、

(3)提示した条件に従って施行日以後に商品を販売した場合、

旧税率が適用になります

④資産の貸付 (1)指定日の前日までに契約を締結し、

(2)施行日前から施行日以後引き続き資産の貸し付けを行っており、

(3)契約内容が一定の要件を満たす場合には、施行日以後も旧税率が適用されます

…貸付の期間と金額の定めがあり、対価の額の変更を求めることができる旨の

定めがなく、申し入れができる旨の定めがないこと等

お問い合わせは 横浜駅近く・三島二日町駅近くの税理士事務所

税理士法人みらいパートナーズへ